Die Frage, ob ein Unternehmen in einem gewissen Zeitraum Wert geschaffen oder vernichtet hat, ist eines der zentralen Themen der Betriebswirtschaft bzw. Finanzwissenschaft. Unter den zahlreichen Ansätzen zur Beurteilung der Wertsteigerung eines Unternehmens erfreut sich das Economic Value Added Konzept allergrößter Beliebtheit. Nicht nur Manager auf der ganzen Welt setzen das EVA-Konzept als Performancemessungs-Instrument ein, sondern auch Aktionäre wenden es als Wertsteigerungskonzept für ihre Unternehmensbeteiligungen an. Die Kenntnis dieses Performancemessungs- und Wertsteigerungskonzepts gehört somit zum Basis-Knowhow jedes gelernten Betriebswirtes.

Die Definition des Economic Value Added

Der Economic Value Added ist definiert als periodenbezogener betrieblicher Übergewinn eines Unternehmens. Der Übergewinn eines Unternehmens ist wiederum die Differenz zwischen dem auf Basis des eingesetzten Kapitals erwirtschafteten betriebswirtschaftlichen Gewinn und den mit diesem Kapitaleinsatz verbundenen Kosten.

Gemäß der Definition des Economic Value Added schafft ein Unternehmen in einer Periode Wert, wenn der Gewinn über den Kapitalkosten für Eigen- und Fremdkapital liegt. Liegen hingegen die Kapitalkosten über dem Gewinn einer Periode, hat ein Unternehmen einen negativen EVA und vernichtet somit Wert. Erwirtschaftet das Unternehmen genau die Kapitalkosten, wird weder Wert geschaffen noch vernichtet.

Neben der Anwendung auf Unternehmensebene kannst du das EVA-Konzept auch in Bezug auf Investitionen zur Anwendung bringen. Hier gilt gleichermaßen, wenn eine Investition in einer Periode einen höheren Gewinn als ihre Kapitalkosten erwirtschaftet, schafft sie einen Wert.

Die Formel des Economic Value Added

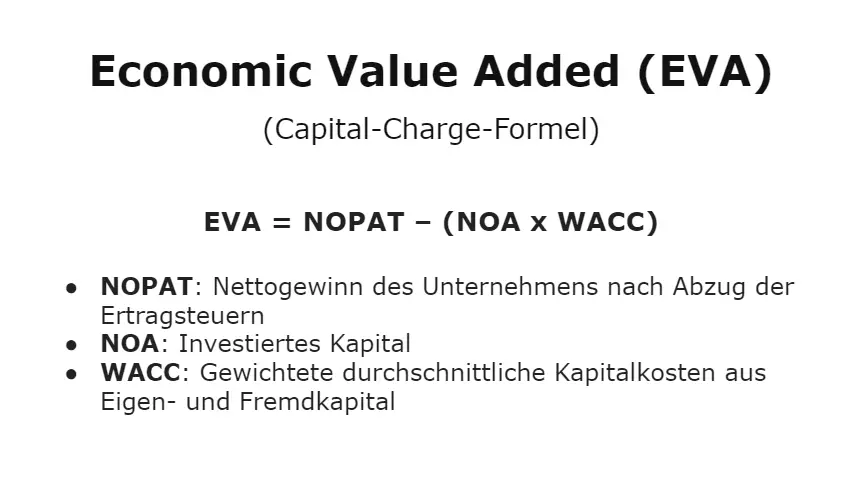

Den Economic Value Added berechnest du anhand folgender Formel, die in der Fachsprache als Capital-Charge-Formel bezeichnet wird:

EVA = NOPAT – (NOA x WACC)

Beim NOPAT handelt es sich um den Nettogewinn des Unternehmens nach Abzug der Ertragssteuern (Englisch: Net operating profit after taxes). Die Abkürzung NOA steht für das investierte Kapital (Englisch: Net operating assets). Und unter WACC sind die gewichteten durchschnittlichen Kapitalkosten aus Eigen- und Fremdkapital zu verstehen (Englisch: Weighted average cost of capital).

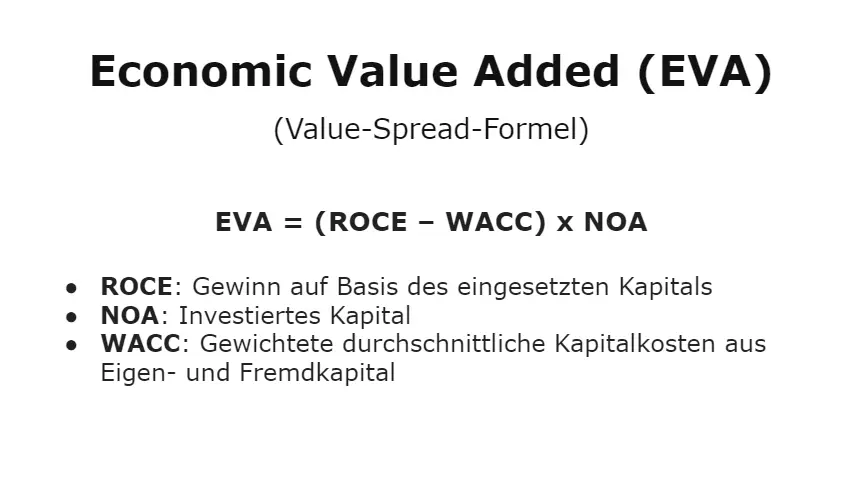

Alternativ kannst du den Economic Value Added auch mittels einer zweiten Formel errechnen, die unter der Fachbezeichnung Value-Spread-Formel bekannt ist:

EVA = (ROCE – WACC) x NOA

WACC und NOA sind dir bereits aus der ersten Formel bekannt. Die neue Variable in der Value-Spread-Formel ist der ROCE. Dabei handelt es sich um den Gewinn auf Basis des eingesetzten Kapitals (Englisch: Return on capital employed).

Welche Formel du zur Berechnung des Economic Value Added verwendest, ist letztlich Geschmacksache. In der Fachwelt sind die Befürworter der Value-Spread-Formel in der Überzahl. Sie schätzen an dieser Formelvariante den sichtbareren Zusammenhang zwischen Gewinn, Kapitalkosten und eingesetztem Kapital.

Beispiel zum Economic Value Added

Zur Berechnung des Economic Value Added eines Unternehmens in einer Periode seien folgende Werte angenommen:

NOPAT = 1.000.000€

NOA = 10.000.000€

WACC = 8%

Beim Einsetzen der Werte in die Capital-Charge-Variante der Formel ergibt sich folgende Gleichung:

EVA = 1.000.000 – (10.000.000 x 0,08) = 200.000 Euro

Im Ergebnis beträgt der Economic Value Added des Unternehmens in dieser Periode 200.000 Euro. Der auf Basis eines eingesetzten Kapitals von 10.000.000 Euro und Kapitalkosten von acht Prozent erwirtschaftete Gewinn von 1.000.000 Euro liegt somit um 200.000 Euro über den Kapitalkosten. Das Unternehmen hat in diesem Beispiel Wert geschaffen.

Die Darstellung desselben Beispiels in der Value-Spread-Formel sieht wie folgt aus:

EVA = (0,1 – 0,08) x 10.000.000 = 200.000 Euro

Der ROCE in Höhe von 10 Prozent ergibt sich durch die Division des erwirtschafteten Gewinns von 1.000.000 Euro durch das eingesetzte Kapital in Höhe von 10.000.000 Euro.

Interpretation des Economic Value Added

Die Kennzahl Economic Value Added wurde in den 1990er-Jahren von der renommierten internationalen Unternehmensberatung Stern Stewart entwickelt, um den ökonomischen Unternehmenswert möglichst einfach und klar abzubilden. Im deutschen Sprachraum ließ sich übrigens die Siemens AG die Übersetzung „Geschäftswertbeitrag“ schützen.

Die einfache Interpretation des Economic Value Added hat dazu beigetragen, dass das Konzept schnell internationale Verbreitung fand und der EVA heute die in der Praxis am häufigsten genutzte wertorientierte Kennzahl ist.

Wie bereits weiter oben dargestellt, entsteht ein positiver EVA, wenn die realisierte Rendite eines Unternehmens über den Kosten für das eingesetzte Kapital liegt. Einem Unternehmen stehen mehrere Möglichkeiten zur Verfügung, einen positiven EVA zu generieren und somit Wert zu schaffen. Es kann versuchen, mit dem gleichen eingesetzten Kapital einen höheren Gewinn zu erwirtschaften. Alternativ kann das Unternehmen weniger Kapital für denselben betrieblichen Gewinn einsetzen. Und eine dritte Möglichkeit zur Steigerung des Economic Value Added ist die Senkung der Kapitalkosten.

Kritik am Economic Value Added Konzept

Trotz seiner leichten Verständlichkeit und seiner weiten Verbreitung ist das Konzept des Economic Value Added nicht unumstritten und zieht in vielen Punkten Kritik auf sich. Hauptkritikpunkt ist, dass der Economic Value Added leicht zu manipulieren ist, sowohl über die Variable NOPAT als auch über das eingesetzte Kapital. Abschreibungen führen beispielsweise zu Verzerrungen des EVA. Bei Unterlassung einer Investition in das Anlagevermögen steigt der NOPAT und gleichzeitig sinkt das bilanzierte Kapital. Beides führt zu einem Anstieg des EVA ohne dass im Unternehmen ein Mehrwert geschaffen wurde. Durch die Verfolgung des Economic Value Added Konzepts können somit falsche Handlungsanreize für das Management eines Unternehmens geschaffen werden.

Ein weiterer Kritikpunkt am EVA-Konzept ist die Tatsache, dass es sich nur auf eine Periode fokussiert und auf vergangenheitsorientierten Bilanzdaten aufbaut. Zukünftige Entwicklungen werden nicht vom EVA-Ansatz abgebildet, weshalb sich das Konzept auch nicht für eine zukunftsorientierte Unternehmens- oder Investitionsbewertung eignet.

Und nicht zuletzt entzündet sich die Kritik am Economic Value Added Ansatz auch an den sogenannten Conversions. Darunter werden Anpassungen verstanden, die Unternehmen durchführen, um die durch das Rechnungswesen bereitgestellten Zahlen in aussagekräftigere periodische Größen zu überführen. Durch den hohen Freiheitsgrad, den Unternehmen bei der Durchführung dieser Conversions genießen, wird die Vergleichbarkeit des EVA von Jahr zu Jahr in einem Unternehmen bzw. zwischen Unternehmen verringert.