Der Kapitalumschlag ist eine betriebswirtschaftliche Kennzahl, die Auskunft über den messbaren Erfolg eines Unternehmens gibt. Sie bringt dabei wahlweise das Verhältnis zwischen Umsatz und Gesamtkapital oder das Verhältnis zwischen Umsatz und Eigenkapital zum Ausdruck. Der Kapitalumschlag ist ebenso unter den Synonymen „Gesamtkapitalumschlag“, „Umschlagshäufigkeit“ und „Kapitalumschlagshäufigkeit“ bekannt.

Kapitalumschlag – Definition und Bedeutung

Generell zählt der Kapitalumschlag zu den wichtigsten Kennzahlen, um die wirtschaftliche Situation eines Unternehmens zu bewerten. Der Kapitalumschlag stellt hierbei ein direktes Verhältnis zwischen dem Umsatz eines Unternehmens und seinem Gesamt- beziehungsweise Eigenkapital her. Auf diese Weise lässt sich anschließend messen, wie häufig das von einem Unternehmen eingesetzte Kapital in einem bestimmten Zeitraum durch die erzielten Umsatzerlöse zurückgeflossen ist. Insofern gibt dir der Kapitalumschlag eine unmittelbare Auskunft darüber, welcher Umsatz mit dem vorhandenen Kapital generiert wurde. Beläuft sich die Kapitalumschlagshäufigkeit beispielsweise auf 5, so bedeutet dies, dass jeder investierte Euro eines Unternehmens zu einem Umsatz von 5 Euro geführt hat. Die Höhe des Kapitalumschlags wirkt sich zugleich in direkter Weise auf die Kapitalrendite (ROI) aus. Deshalb streben Unternehmen stets eine kontinuierliche Erhöhung des Kapitalumschlags an, da mit dieser auch eine Verbesserung der Kapitalrendite einhergeht.

Die zwei Varianten des Kapitalumschlags

Grundsätzlich lassen sich in der Praxis zwei Varianten des Kapitalumschlags feststellen, zwischen denen begrifflich jedoch nicht unterschieden wird. Die beiden Varianten ergeben sich dabei aus den verschiedenen Berechnungsgrundlagen:

Variante 1: Umfasst den Kapitalumschlag, der von der Anlage des Umlaufkapitals zu Beginn des Produktionsprozesses bis zur Rückkehr des Kapitals ins Unternehmen in finanzieller Form reicht.

Variante 2: Beinhaltet den Kapitalumschlag des Gesamtkapitals von der ursprünglichen Investition bis zum Ende des entsprechenden Abschreibungszyklus.

Die Berechnung des Kapitalumschlags

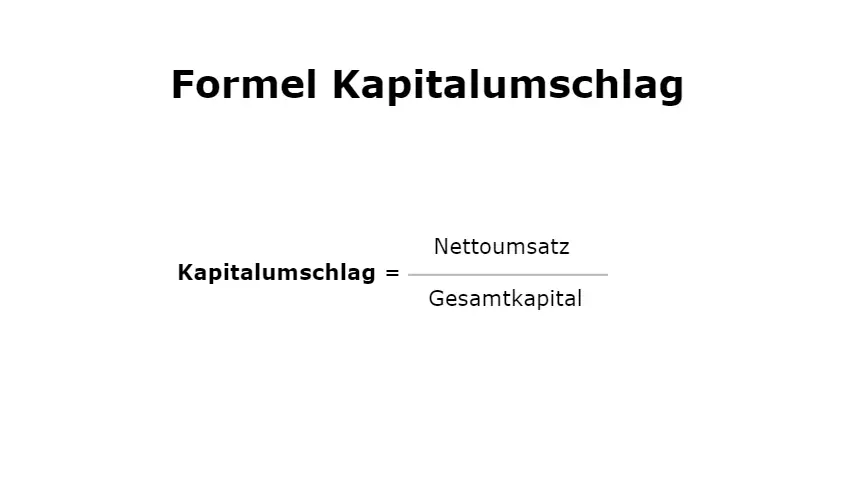

Generell dient die folgende Gleichung als Berechnungsformel für den Kapitalumschlag:

Kapitalumschlag = Nettoumsatz / Gesamtkapital

Hierbei gilt es zu beachten, dass sich das Gesamtkapital aus der Summe des vorhandenen Eigen- und Fremdkapitals zusammensetzt. Das Gesamtkapital ist somit identisch mit der Bilanzsumme auf der Passivaseite einer Bilanz. Für gewöhnlich wird für die Berechnung des Kapitalumschlags das durchschnittliche Gesamtkapital eines Geschäftsjahrs herangezogen. Demgegenüber ergibt sich der Umsatz aus den erzielten Umsatzerlösen, wie sie aus der Gewinn- und Verlustrechnung gemäß § 275 HGB hervorgehen.

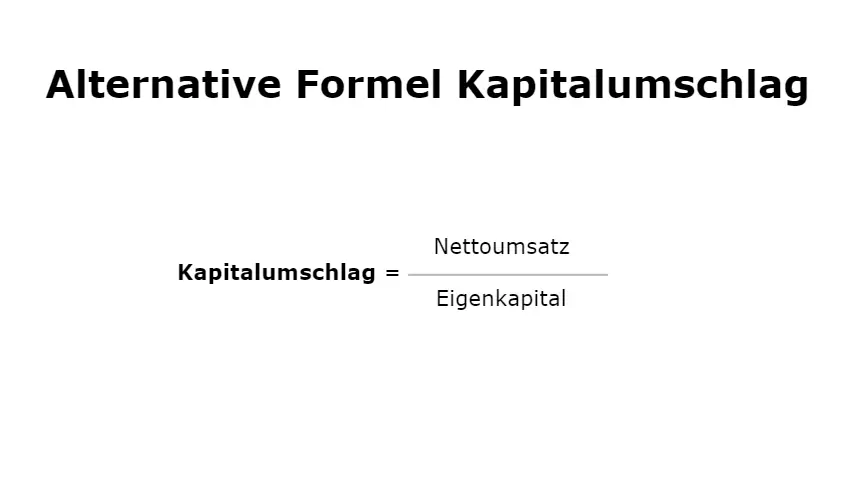

Mitunter wird von Unternehmen auch eine Berechnung des Verhältnisses zwischen Umsatz und Eigenkapital bevorzugt. In diesen Fällen gilt für die Kapitalumschlagshäufigkeit folgende Formel:

Kapitalumschlag = Nettoumsatz / Eigenkapital

Beispiele zur Berechnung des Kapitalumschlags

Stell dir vor, das Bauunternehmen Gruber AG verzeichnet einen Jahresumsatz von 350.000 Euro und das Gesamtkapital der Firma beläuft sich auf 70.000 Euro. Wenn du diese Zahlen in die entsprechende Formel einsetzt, ergibt sich die folgende Gleichung:

Kapitalumschlag = 350.000 Euro / 70.000 Euro = 5

In diesem Beispiel lässt sich somit eine Kapitalumschlagshäufigkeit von 5 bestimmen. Diese zeigt an, dass das Bauunternehmen Gruber AG sein gesamtes Kapital innerhalb eines Jahres fünfmal umgeschlagen hat. Aber ebenso wäre es richtig zu sagen, dass die Gruber AG für jeden investierten Euro einen Umsatz von fünf Euro erzielen konnte.

Nehmen wir nun an, dass sich das Gesamtkapital der Gruber AG aus 20.000 Euro Fremdkapital und 50.000 Euro Eigenkapital zusammensetzt. So ließe sich das Verhältnis von Umsatz zu Eigenkapital wie folgt berechnen:

Kapitalumschlag = 350.000 Euro / 50.000 Euro = 7

In diesem Fall gelangst du also zu einer Kapitalumschlagshäufigkeit von 7. Insgesamt wurde das Eigenkapital in diesem Geschäftsjahr somit siebenmal umgeschlagen und weist folglich eine leicht höhere Umschlagshäufigkeit als das Gesamtkapital auf.

Dass die Höhe der Kapitalumschlagshäufigkeit einen wesentlichen Einfluss auf die Rentabilität eines Unternehmens nimmt, lässt sich schließlich in dem folgenden Beispiel verfolgen. In diesem nehmen wir eine Kapitalumschlagshäufigkeit von 10 bei einem Eigenkapital von 50.000 Euro an. Durch die entsprechende Umstellung der Formel erhalten wir folgende Gleichung:

Umsatz = 50.000 Euro * 10 = 500.000 Euro

Bei gleichem Eigenkapital und höherer Umschlagshäufigkeit hätte die Gruber AG somit einen Mehrumsatz von 150.000 Euro generiert. Im selben Moment kann eine höhere Kapitalumschlagshäufigkeit von einem Unternehmen jedoch ebenso dazu genutzt werden, den ursprünglichen Umsatz mit einem geringeren Kapitalaufwand zu erreichen:

Eigenkapital = 350.000 Euro / 10 = 35.000 Euro

Optimierung des Kapitalumschlags

Prinzipiell handelt es sich bei dem Kapitalumschlag nicht um eine fixe Kennziffer. Entsprechend kann der Kapitalumschlag durch bestimmte Maßnahmen verbessert werden. Zielführend ist hier etwa die Verringerung der Vorratsbestände durch eine Bestandsoptimierung, die technische Abänderung von Produktionsabläufen oder die Durchsetzung kürzere Zahlungsziele. Im Zuge der damit verbundenen Reduzierung der Aktiva in der Bilanz kann auch die Passivaseite gesenkt werden. Dies führt wiederum zu einem kleineren Nenner in der Berechnungsformel, was schließlich eine Erhöhung der Kapitalumschlagshäufigkeit mit sich bringt.