Die Umsatzrentabilität ist ein Maßstab für die Effizienz der Leistungserbringung eines Unternehmens und daher eine der wichtigsten betriebswirtschaftlichen Kennzahlen in der Bilanzanalyse. In der Literatur findest du oft auch die Begriffe Umsatzrendite oder den englischen Ausdruck „Return on sales“, abgekürzt ROS, dafür.

Die Definition des Begriffes „Umsatzrentabilität“

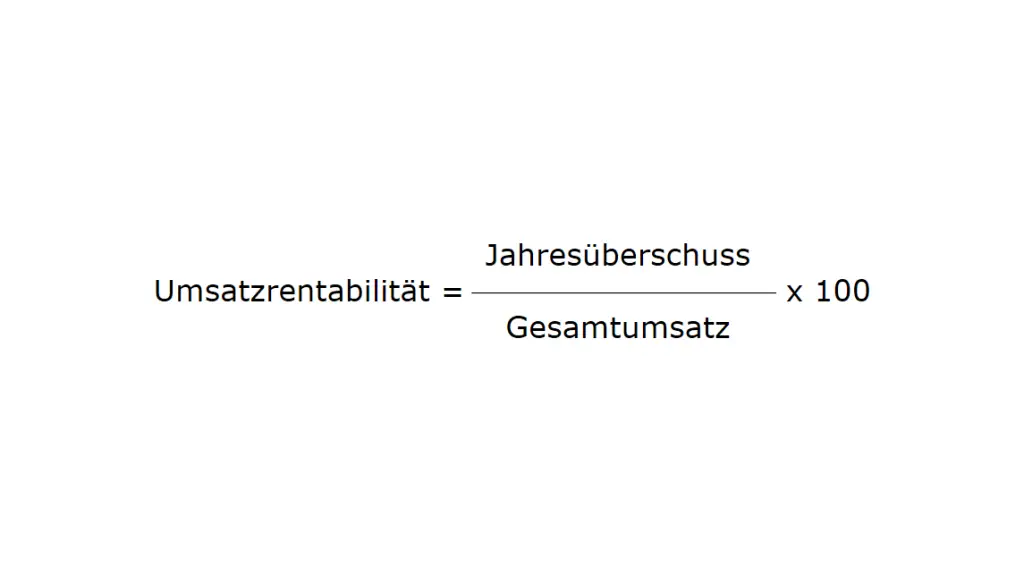

Als Umsatzrentabilität oder Umsatzrendite wird das Verhältnis zwischen erlöstem Jahresüberschuss und dem Gesamtumsatz eines Jahres bezeichnet. Damit sagt diese Kennzahl aus, wie viel Gewinn vom Umsatz (in Prozent) übrigbleibt. Je höher die Umsatzrentabilität, desto erfolgreicher sind in der Regel die Geschäfte eines Unternehmens.

Die Formel für die Berechnung der Umsatzrentabilität

So ermittelst du die Umsatzrentabilität:

Umsatzrentabilität = Jahresüberschuss / Gesamtumsatz * 100

Dazu ein Beispiel:

Ein Handelsunternehmen veröffentlicht in seiner Bilanz:

Gesamtumsatz: 3.000.000 €

Jahresüberschuss: 150.000 €

Umsatzrentabilität = 150.000 € / 3.000.000 € * 100 = 5%

Von jedem Euro Umsatz bleibt dem Händler also ein Gewinn von 5 Prozent. In diesem Beispiel wären das dann 5 Cent.

Varianten der Berechnung der Umsatzrentabilität

Die Umsatzrentabilität ist eine Bilanzkennzahl, die du auf der Grundlage eines veröffentlichten Jahresabschlusses eines Unternehmens leicht ermitteln kannst. Damit können auch externe Beobachter die Umsatzrendite errechnen und so die Effektivität des Betriebes einschätzen.

Der in der Gewinn- und Verlustrechnung ermittelte Jahresüberschuss enthält jedoch neben dem betrieblichen Ergebnis (auch als EBIT bekannt) auch Erträge aus dem Beteiligungs- und dem Finanzgeschäft der Unternehmung. Auch die Steuerbelastung beeinflusst den Gewinn. Daher ist eine Berechnung der Umsatzrendite auf Grundlage des EBIT aussagekräftiger. Solche Informationen erhältst du aus dem Rechnungswesen des Unternehmens oder aus einer ausführlichen Bilanz. Die internen Zahlen des Handelsunternehmens aus unserem Beispiel oben sehen so aus:

| Jahresüberschuss | 150.000 € |

| + Steuern vom Einkommen und Ertrag | 80.000 € |

| + Zinsen und sonstige Aufwendungen | 120.000 € |

| – Zinsen und sonstige Erträge | – 20.000 € |

| – Erträge aus Beteiligungen | – 50.000 € |

| = Ergebnis vor Zinsen und Steuern (EBIT) | 280.000 € |

Umsatzrendite = 280.000 € / 3.000.000 € * 100 = 9,33 %

Die Beurteilung der Umsatzrentabilität

Einen generellen Richtwert zur Höhe der Umsatzrentabilität gibt es nicht. Hersteller aus dem Premium-Segment weisen in der Regel eine höhere Umsatzrendite aus als Anbieter von Massenprodukten. So erzielen Einzel- und Großhändler oft eine relativ geringe Umsatzrendite von 2 bis 10 Prozent im Jahr. Bei pharmazeutischen Unternehmen oder auch Betrieben aus der IT-Branche sind dagegen höhere Renditen bis zu 20 Prozent zu erwarten. Daher haben diese Renditewerte allein wenig Aussagekraft, erst ihre Betrachtung in Zusammenhang mit anderen betriebswirtschaftlichen Kennzahlen erlaubt eine realistische Beurteilung der Wirtschaftlichkeit der Unternehmungen. In der Bilanzanalyse lohnt sich der Blick etwa auf die Renditen des Gesamt- sowie des Eigenkapitals und die Umschlagshäufigkeit des Kapitals.

Der Zusammenhang zwischen Umsatzrentabilität und Umschlagshäufigkeit des Kapitals

Discounter im Lebensmittelbereich sind ein typisches Beispiel dafür, dass trotz niedriger Umsatzrentabilität eine angemessene Kapitalrendite erreicht werden kann. Sie erreichen das durch einen hohen Warendurchfluss innerhalb des Jahres. Vorräte in ihren Lagern sowie in den Geschäften binden Kapital. Werden sie schnell abverkauft, so erhöht sich die Liquidität wieder. Mit jedem Euro Umsatz durch den Verkauf der vielen Waren zum kleinen Preis wird dann ein entsprechender Gewinn erzielt.

Die Umschlagshäufigkeit des Kapitals ergibt sich aus dem Verhältnis zwischen jährlichem Gesamtumsatz und durchschnittlich eingesetztem Kapital. Angenommen, unser oben angeführtes Handelsunternehmen erzielt seinen Jahresumsatz von 3.000.000 € mit einem Kapitaleinsatz von 500.000 €:

Umschlagshäufigkeit des Kapitals: 3.000.000 € / 500.000 € = 6

Die Kapitalrendite beträgt dann, wenn der Jahresüberschuss als Basis berücksichtigt wird:

150.000 € / 500.000 € * 100 = 30 Prozent

Ein Softwarehersteller aus dem Premiumbereich, der seine Programme für einen vergleichsweise hohen Verkaufspreis von mehreren tausend Euro anbietet, benötigt für die Entwicklung seiner Produkte viele Monate Zeit. Programmierung, Testphase, Marketing – all das bindet sein Kapital viel länger im Unternehmen als es bei einem Discounter der Fall ist. Seine Produkte muss er daher mit einer deutlich höheren Marge verkaufen als der Händler. So erzielt er auch eine größere Umsatzrendite. Der direkte Vergleich der beiden Unternehmen sieht so aus:

| Handelsunternehmen | Softwarehersteller | |

|---|---|---|

| Gesamtumsatz | 3.000.000 € | 1.000.000 € |

| Jahresüberschuss | 150.000 € | 150.000 € |

| Umsatzrendite | 5 % | 15 % |

| Durchschnittlich gebundenes Kapital | 500.000 € | 500.000 € |

| Umschlagshäufigkeit des Kapitals | 6 Mal | 2 Mal |

| Rendite des Gesamtkapitals | 3 Prozent | 3 Prozent |

Das Handelsunternehmen erzielt aufgrund seiner hohen Umschlagshäufigkeit also die gleiche Rendite des Gesamtkapitals wie der Softwarehersteller, der seine Produkte mit einer höheren Gewinnmarge anbietet. Für den gleichen Gewinn muss es allerdings den dreifachen Umsatz erreichen.

Schlussfolgerungen aus der Kennzahl Umsatzrentabilität

Interessant ist die Umsatzrentabilität im Vergleich verschiedener Perioden eines Unternehmens. Das Absinken der Umsatzrendite kann mehrere Ursachen haben:

- geringere Verkaufsstückzahlen führen zu Umsatzausfällen

- die Verkaufserlöse je Stück können nicht erzielt werden, zum Beispiel durch einen Preiskampf mit Wettbewerbern

- Kostensteigerungen schlagen sich in einem niedrigeren Jahresüberschuss nieder; Unternehmen müssen dann geeignete Maßnahmen ergreifen, um den wirtschaftlichen Erfolg nicht zu gefährden.