Die Gesamtkapitalrentabilität ist eine wichtige betriebswirtschaftliche Kennzahl. Sie spiegelt wider, wie effizient ein Unternehmen in einem bestimmten Zeitraum mit seinem gesamten Kapital gewirtschaftet hat. Was die Gesamtkapitalrentabilität ist, welche Bedeutung sie hat und wie sie berechnet wird, erfährst du in diesem Beitrag. Leicht verständliche Beispiele helfen dir, zu verstehen, wie die Gesamtkapitalrentabilität eines Unternehmens ermittelt werden kann.

Was ist die Gesamtkapitalrentabilität?

Die Gesamtkapitalrentabilität ist auch als Gesamtkapitalrendite oder Gesamtrentabilität bekannt. Diese wichtige Kennzahl gibt an, wie sich die Zinsen im Verhältnis zum gesamten eingesetzten Kapital eines Unternehmens verhalten.

Betrachtet werden zur Berechnung der Gesamtkapitalrentabilität sowohl das eingesetzte eigene Kapital der Firma als auch das eingesetzte Fremdkapital, das etwa in Form von Krediten zugeführt worden ist. Aus diesem Wert ist ersichtlich, welche Rendite das Unternehmen tatsächlich erwirtschaftet hat. Die Gesamtkapitalrentabilität drückt damit relative Gewinne des Unternehmens aus.

Um zu verstehen, was es mit der Gesamtkapitalrentabilität auf sich hat, musst du zunächst die unterschiedlichen Formen von Rendite kennen. Neben der Gesamtkapitalrendite ist auch die Eigenkapitalrendite eine wichtige Kennziffer. Die Eigenkapitalrendite ist nur ein Teil der Gesamtkapitalrendite. Neben dem aus eigenen Rücklagen eingesetzten Geld kommt noch das Kapital hinzu, das ein Unternehmen von Dritten erhalten hat. Das kann zum Beispiel durch aufgenommene Kredite der Fall sein.

Die Frage, die mit der Gesamtkapitalrentabilität beantwortet wird, lautet: Was haben das Fremdkapital und das Eigenkapital eines Unternehmens zusammen erwirtschaftet? Alles, was auf der Passiv-Seite steht, ist hierfür wichtig.

Welche Bedeutung hat die Gesamtkapitalrentabilität?

Wie rentabel ein Unternehmen das eigene Kapital einsetzt, gibt die Eigenkapitalrentabilität an. Das ist allerdings nur bedingt aussagekräftig, denn Unternehmen setzen auch Fremdkapital ein. Dafür ist die Gesamtkapitalrentabilität eine wichtige Kennzahl. Dieser Wert hat eine höhere Aussagekraft als die reine Eigenkapitalrentabilität, weil er nicht durch bilanzielle Tricks geschönt werden kann.

Die Gesamtkapitalrentabilität zeigt an, wie effizient ein Unternehmen sein gesamtes Kapital eingesetzt hat – unabhängig davon, aus welcher Quelle dieses Geld stammte. Diese Controlling-Kennzahl ist somit für eine erfolgreiche Unternehmensführung wichtig. Sie zeigt an, wie leistungsfähig ein Unternehmen ist.

Ein höherer Wert bei der Gesamtkapitalrentabilität bedeutet, dass das Unternehmen gemessen am eingesetzten Kapital rentabler ist beziehungsweise effizienter mit dem ihm zur Verfügung stehenden Geld gewirtschaftet hat. Welcher Wert erstrebenswert ist, hängt stark von den individuellen Zielen des Unternehmens, aber auch von der Branche ab. Für manche Unternehmen sind Werte zwischen 7 und 10 Prozent ausreichend. Unternehmen, die stärker wachsen möchten und mehr Risiken eingehen, setzen sich mitunter bis zu 25 Prozent Gesamtkapitalrentabilität zum Ziel.

Die Kennzahl hilft bei der Frage, ob die Nutzung von Fremdkapital für künftige Investitionen lohnenswert ist oder nicht. Wichtig ist dabei nicht nur die Gesamtkapitalrentabilität, sondern auch der Zinssatz für das eingesetzte Fremdkapital. Dieser liegt üblicherweise zwischen 10 und 15 Prozent. Wenn der Zinssatz für das Fremdkapital niedriger als die Gesamtkapitalrentabilität ist, ist es für ein Unternehmen sinnvoll, Fremdkapital zu nutzen.

Gesamtkapitalrentabilität: Wichtige Kennzahl für Investoren

Die Gesamtkapitalrentabilität ist nicht nur für die Steuerung des Unternehmens wichtig. Sie hat auch eine große Aussagekraft für Investoren, die überlegen, ob sie in ein bestimmtes Unternehmen investieren sollen oder nicht. An diesem Wert lässt sich ablesen, wie vielversprechend es ist, als Investor in das betreffende Unternehmen zu investieren. Auch das Potenzial eines Unternehmens ist daran ersichtlich. Ob es solide aufgestellt ist oder nicht, lässt sich an der Gesamtkapitalrentabilität ablesen.

Ein Unternehmen mit hoher Gesamtkapitalrentabilität ist attraktiv für Investoren. Werte von mehr als 15 Prozent gelten als sehr gut. Wünschenswert sind Werte von mindestens 10 Prozent. Dieser Wert ist jedoch abhängig von der betreffenden Branche. Im Handel sollte der Wert beispielsweise höher sein als in der Industrie, wo auch Werte unter 10 Prozent ausreichen können.

Wichtig ist bei der Frage, ob sich eine Investition lohnt oder nicht, jedoch nicht nur der letzte Abrechnungszeitraum. Ein verlässlicheres Bild ergibt sich aus der Betrachtung der Gesamtkapitalrentabilität über einen längeren Zeitraum. So lässt sich die Entwicklung des Unternehmens nachvollziehen.

Ist der Wert immer vergleichbar?

Innerhalb einer Branche kann ein Wert in der Regel gut mit Werten anderer Unternehmen verglichen werden. Branchenübergreifend gilt das eingeschränkt. Es muss jedoch bedacht werden, dass sich Unterschiede auch aufgrund der verschiedenen Formen der Bilanzierung ergeben können. Unterschiedliche Arten der Rechnungslegung wie IFRS oder HGB können zu unterschiedlichen Ergebnissen führen. Auch andere Faktoren, etwa die jeweilige Vorgehensweise bei Abschreibungen, können die Gesamtkapitalrentabilität beeinflussen.

Das Tätigkeitsfeld eines Unternehmens hat ebenfalls Einfluss auf den Gewinn und damit auch auf die Gesamtkapitalrentabilität. Investitionen werden nicht immer in der Bilanz aktiviert. Sie können auch als Aufwand verbucht werden, wie es etwa für Unternehmen in der Forschung oder der Softwareentwicklung der Fall sein kann. Das führt zu geringeren Gewinnen und einer geringeren Gesamtkapitalrentabilität.

Wie wird die Gesamtkapitalrentabilität berechnet?

Um den Gewinn eines Unternehmens zu ermitteln, müssen die Zinsen vom Umsatz abgezogen werden. Für die Berechnung der Gesamtkapitalrentabilität müssen die Zinsen jedoch wieder zu dem Umsatz hinzugerechnet werden, damit sich ein aussagekräftiges Gesamtbild ergibt. Während die Fremdkapitalzinsen an den Leihgeber gehen, verbleibt der Jahresüberschuss im Unternehmen.

Um die Gesamtkapitalrentabilität zu berechnen, addierst du den Gewinn (als Jahresüberschuss) mit den Fremdkapitalzinsen in Euro. Die Fremdkapitalzinsen errechnen sich durch die Multiplikation vom Sollzins und dem eingesetzten Fremdkapital. Der Gewinn eines Jahres und die Kosten für die Nutzung des Fremdkapitals in Form des Fremdkapitalzinses ergeben zusammen den sogenannten Periodenerfolg eines Unternehmens.

Die Summe aus Jahresüberschuss und Fremdkapitalzins teilst du nun durch die Summe aus Eigenkapital und Fremdkapital. Zusammen ergeben sie das Gesamtkapital einer Firma. Multipliziere diesen Wert mit 100, um einen Prozentwert zu erhalten.

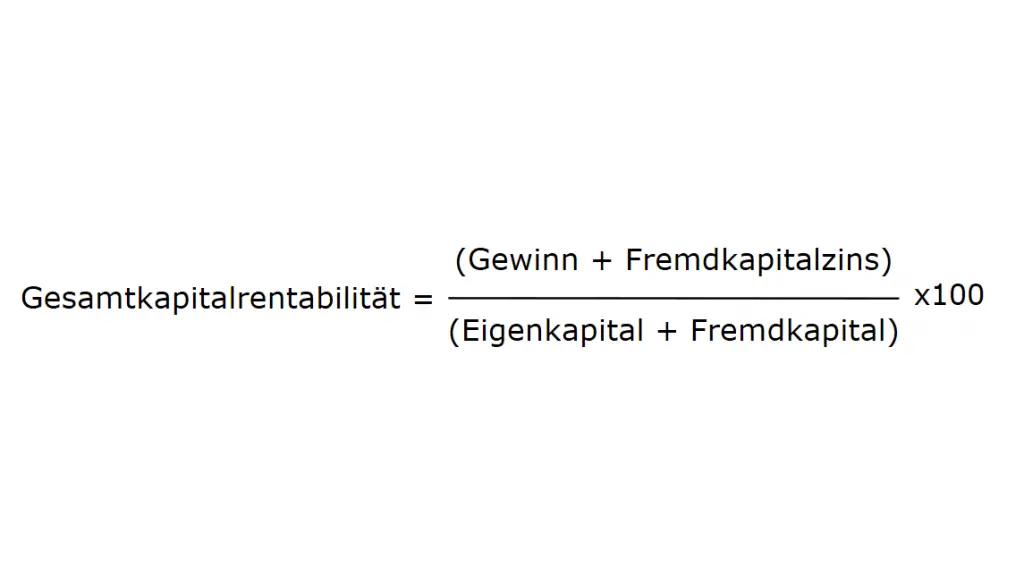

Die Formel zur Berechnung der Gesamtkapitalrentabilität lautet:

GKR = (Gewinn + Fremdkapitalzins) / (Eigenkapital + Fremdkapital) * 100

Beispiel 1 zur Berechnung der Gesamtkapitalrentabilität

Die Firma Mümmelmann stellt Tiernahrung her und hat im Jahr 2017 15 Millionen Euro Gewinn gemacht. Für das eingesetzte Fremdkapital sind in diesem Zeitraum Zinsen in Höhe von 1 Million Euro angefallen. Das gesamte Kapital, das die Firma Mümmelmann eingesetzt hat, betrug 300 Millionen Euro.

Nun summieren wir also 15 Millionen Euro (Gewinn) mit 1 Million Euro (Fremdkapitalzinsen). Der nun ersichtliche Periodenerfolg der Firma in Höhe von 16 Millionen Euro wird im nächsten Schritt durch das Gesamtkapital geteilt. Somit teilen wir 16 / 300 (Millionen Euro). Das Ergebnis beträgt 0,533. Um auf einen Prozentwert zu kommen, multiplizierst du dieses Ergebnis mit 100. Die Gesamtkapitalrentabilität der Firma Mümmelmann im Jahr 2017 lag also bei 5,33 Prozent.

Beispiel 2 zur Berechnung der Gesamtkapitalrentabilität

Das Startup FastCharge stellt Ladestationen für elektronisch betriebene Fahrzeuge her. Für mögliche Investoren ist es wichtig, zu wissen, wie es um die Gesamtkapitalrentabilität der Firma bestellt ist. Der Gewinn von FastCharge lag im Jahr 2016 bei 50.000 Euro. Das Startup hat Fremdkapital eingesetzt, bei dem die Zinsen bei 15.000 Euro lagen. Eigen- und Fremdkapital betrugen zusammengerechnet 400.000 Euro.

Um die Gesamtkapitalrentabilität auszurechnen, ist der Periodenerfolg von FastCharge wichtig. Er lag im Jahr 2016 bei 50.000 Euro plus 15.000 Euro, zusammen also 65.000 Euro. Als Nächstes teilen wir diesen Wert durch das Gesamtkapital. Dieses betrug 400.000 Euro. 65.000 Euro geteilt durch 400.000 Euro ergeben 0,1625. Um einen Wert in Prozent zu erhalten, multiplizieren wir das Ergebnis noch mit 100. Nun wissen wir, dass die Gesamtkapitalrentabilität von FastCharge bei 16,25 Prozent lag. Das Gesamtkapital des Startups konnte somit zu 16,25 Prozent verzinst werden.