Mit der Kapitalwertmethode lässt sich abschätzen, ob sich eine Investition lohnt oder nicht. Wie du diesen wichtigen Wert berechnest und welchen Zweck er erfüllt, erfährst du in diesem Beitrag. Anhand von Beispielen kannst du die Berechnung der Kapitalwertmethode nachvollziehen.

Was ist die Kapitalwertmethode und welchen Zweck hat sie?

Die Kapitalwertmethode ist ein Verfahren der dynamischen Investitionsrechnung. Der Kapitalwert ist auch als Netto-Barwert oder Net Present Value (NPV) bekannt. Er beziffert den Wert, den eine spätere Zahlung heute hat.

Die Kapitalwertmethode ist nützlich für die Prüfung von Investitionen. Am jeweiligen Wert ist ersichtlich, ob ein mögliches Investment wirtschaftlich – und damit sinnvoll – ist oder nicht. Die Kapitalwertmethode ermöglicht den Vergleich von allen Ein- und Auszahlungen, die mit der Investition verbunden wären. Bei den Investitionen kann es sich zum Beispiel um die Anschaffung von neuen Produktionsgeräten handeln, um den Kauf von Aktien oder auch um den Kauf von Immobilien zur Vermietung. Auch die Wirtschaftlichkeit einer Schulung von Mitarbeitern lässt sich mit der Kapitalwertmethode berechnen. Sie kann auf jede Investition angewendet werden.

Die Grundannahme der Kapitalwertmethode lautet, dass Ein- und Auszahlungen heute mehr wert sind als später. Beantwortet werden soll die Frage, welchen Wert die entsprechende Summe tatsächlich in einem bestimmten Zeitraum hätte. Ist der Gewinn, der aus der Investition resultieren könnte, höher als der Ertrag, der mit der Anlage derselben Investitionssumme etwa bei einer Bank erzielbar wäre? Schließlich könnte man die Investitionssumme alternativ zur Investition verzinsen.

Mit der Kapitalwertmethode können auch mehrere Investitionen, die sich über unterschiedliche Zeiträume erstrecken können, miteinander verglichen werden. Das macht es einfacher, zu entscheiden, welcher Weg der sinnvollste und lukrativste ist.

Die Aussagekraft der Ergebnisse der Kapitalwertmethode

Mit der Kapitalwertmethode kann abgeschätzt werden, wann sich eine Investition lohnt und wann es besser wäre, die Investitionssumme stattdessen zur Verzinsung anzulegen. Die Investition lohnt sich nur dann, wenn sie mit einem Einzahlungsüberschuss verbunden ist, der größer ist als der Betrag, der sich durch eine Verzinsung ergeben würde. Der Einzahlungsüberschuss ist die Differenz von Ein- und Auszahlungen (auch bekannt als Cashflow).

Zur Berechnung des Kapitalwerts wird der Einzahlungsüberschuss der Investition über die vorgesehene Laufzeit abgezinst. Dabei rechnet man mit dem Kalkulationszinssatz, den alternativ eine Bank für eine entsprechende Geldanlage der Investitionssumme im besten Fall gewähren würde. Ein hoher Kalkulationszinssatz geht mit einem höheren Risiko der Investition einher.

Bei welchen Ergebnissen der Kapitalwertmethode lohnt sich die Investition?

Liegen die Ergebnisse der Berechnung des Kapitalwerts vor, ist es leicht, den Nutzen der möglichen Investition einzuschätzen.

Dabei gilt:

- Wenn C0 größer als 0 ist, lohnt sich die Investition.

- Wenn C0 kleiner als 0 ist, lohnt sich die Investition nicht. Das Geld wird dann besser anderweitig eingesetzt oder angelegt.

- Wenn C0 = 0 ist, bekommt der Investor am Ende das Geld zurück, das er eingesetzt hat. Die Investition wirft zwar nichts ab, man macht damit aber auch keine Verluste.

Wie wird der Kapitalwert berechnet? Formel & Erklärung

Bei der Kapitalwertmethode wird der Kapitalwert von künftigen Zahlungen kalkuliert. Dazu müssen Investitionen mit Bankanlagen verglichen werden. Zugrunde gelegt wird jeweils dieselbe Investitionssumme. Du berechnest den Kapitalwert, indem du die Auszahlungen der Investition vom Barwert aller Periodenüberschüsse abziehst.

Dazu rechnest du im ersten Schritt alle Ein- und Auszahlungen zusammen, die über die Laufzeit mit der Investition verbunden wären. Wenn es zum Beispiel bei der Berechnung des Kapitalwerts darum geht, ob der Betrieb eines Verkaufsstands lohnenswert ist, müssen alle Einzahlungen und Auszahlungen betrachtet werden. So kostet etwa der Stand selbst Geld, ebenso sein Betrieb (etwa in Form von Löhnen und Standmiete). Gleichzeitig können mit dem Verkaufsstand Produkte verkauft werden, die in Einzahlungen resultieren.

Von der Differenz aller Ein- und Auszahlungen ziehst du die Investitionszahlung am Ende der jeweiligen Laufzeit ab. Wo der Kapitalwert einer Investition liegt, erkennst du, wenn du die Investitionszahlungen von dem Barwert aller Überschüsse im betreffenden Zeitraum abziehst.

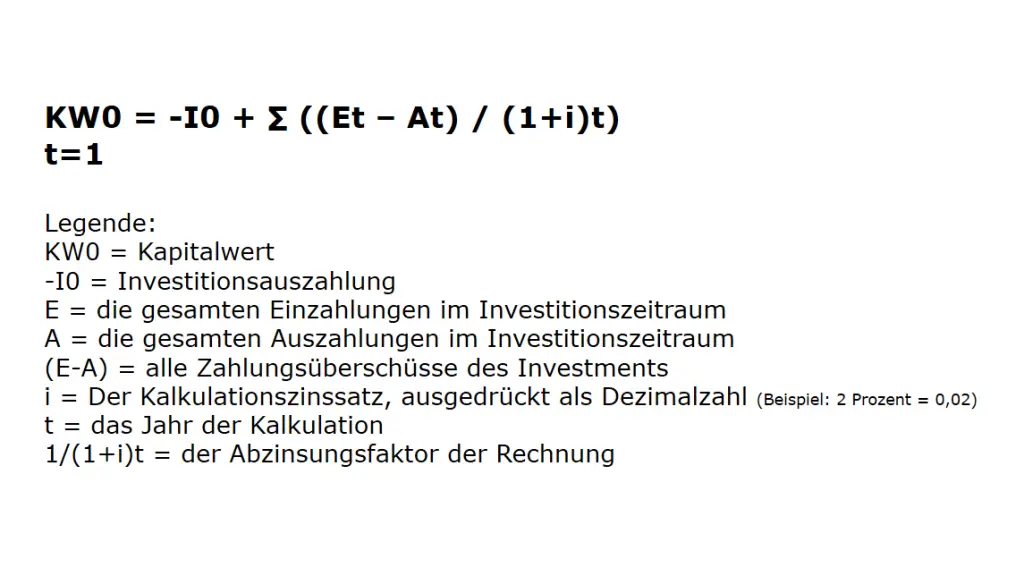

Die Formel zur Berechnung des Kapitalwerts lautet:

KW0 = -I0 + ∑ ((Et – At) / (1+i)t)

t=1

Legende:

KW0 = Kapitalwert

-I0 = Investitionsauszahlung

E = die gesamten Einzahlungen im Investitionszeitraum

A = die gesamten Auszahlungen im Investitionszeitraum

(E-A) = alle Zahlungsüberschüsse des Investments

i = Der Kalkulationszinssatz, ausgedrückt als Dezimalzahl (Beispiel: 2 Prozent = 0,02)

t = das Jahr der Kalkulation

1/(1+i)t = der Abzinsungsfaktor der Rechnung

Um die Anwendung der Kapitalwertmethode zu verdeutlichen, haben wir im Folgenden zwei Beispiele für dich.

Beispiel 1 zur Berechnung des Kapitalwerts

Der Kunstsammler Ernst Pech hat die Möglichkeit, die folgende Investition zu tätigen: Er kann ein Kunstwerk, dessen Wert mutmaßlich steigen wird, zum Preis von 90.000 Euro erwerben. Die Investition von 90.000 Euro würde eine einmalige Einzahlung darstellen. Der Investor geht davon aus, dass das Kunstwerk in zwei Jahren 95.000 Euro wert sein könnte. Alternativ könnte Herr Pech das Geld bei der Bank anlegen, die ihm hierfür einen Zins von 4,8 Prozent gewähren würde. Das ist der Kalkulationszins für die Berechnung des Kapitalwerts.

Zur Berechnung des Kapitalwerts (C0) berechnet man dann:

C0 = Barwert der Periodenüberschüsse – Investitionsauszahlung

Der Barwert der Periodenüberschüsse errechnet sich wie folgt:

95.000 Euro werden durch 1,0482 geteilt. Anders ausgedrückt: 95.000 Euro müssen durch 1,098304 geteilt werden. Die Rechnung ergibt ein Ergebnis von 86.496 Euro. Hiervon musst du nun die Investitionsauszahlung, also 90.000 Euro, abziehen. Heraus kommt ein Wert von -3504 Euro. Der Kapitalwert ist also negativ. Die Mindestverzinsung von 4,8 Prozent wird durch diese Investition nicht erreicht. Die Investition lohnt sich für Ernst Pech nicht.

Würde Herr Pech das Geld stattdessen zum Zinssatz von 4,8 Prozent bei einer Bank anlegen, erhielte er nach zwei Jahren mit Zinseszinsen 98.847 Euro (90.000 Euro * 1,0482). Verglichen mit der durch die Investition erhofften Verkaufssumme von 95.000 Euro ist es also vorteilhafter für Herrn Pech, sein Geld bei der Bank anzulegen.

Beispiel 2 zur Berechnung des Kapitalwerts

Stellen wir uns vor, Herr Pech würde über dieselbe Investition nachdenken. Er möchte 90.000 Euro in ein Kunstwerk investieren, von dem er hofft, dass er es nach zwei Jahren für 95.000 Euro wiederverkaufen kann. Alle Kennzahlen sind gleich, mit Ausnahme des Kalkulationszinssatzes. Dieser beträgt für die folgende Rechnung 1 Prozent. Diese Zinsen würde Herr Pech alternativ bei einer Bank erhalten. Lohnt es sich nun für Herrn Pech, das Geld zu investieren – oder sollte er es auch bei diesem Zinssatz lieber anlegen?

Wir rechnen: 95.000 Euro geteilt durch 1,012, also 95.000 / 1,0201. Das Ergebnis beträgt 93.128 Euro. Davon ziehen wir die Investitionsauszahlung von 90.000 Euro ab. Nun erhalten wir einen positiven Kapitalwert von 3128 Euro.

Somit lohnt es sich bei diesem Kalkulationszinssatz für Herrn Pech, sein Geld zu investieren. Bei der Bank würde er statt der durch das Investment erhofften 95.000 Euro nach zwei Jahren nur 91.809 Euro erhalten (90.000 Euro * 1,012). Die Investition ist lukrativer – vorausgesetzt, Herr Pech erhält den Betrag für das Kunstwerk, mit dem er gerechnet hat.