Jedes Unternehmen muss Gewinn machen, um dauerhaft erfolgreich zu sein. Doch ab wann macht es Gewinn? Hier kommt der Break-Even-Point ins Spiel. Der Break-Even-Point, der auch als Gewinnschwelle bekannt ist, ist eine wichtige Kennzahl für Unternehmen und ein wichtiges Instrument im Controlling. Was der Break-Even-Point ist, wofür er gut ist und wie er berechnet wird, erfährst du in diesem Beitrag – inklusive Rechenbeispielen.

Was ist der Break-Even-Point?

Was der Break-Even-Point ist, wird deutlicher mit dem deutschen Wort Gewinnschwelle. Dieser Punkt ist derjenige, ab dem ein Unternehmen mit dem Verkauf seiner Produkte Gewinn macht. Hinter der Berechnung des Break-Even-Points steckt die Frage, wie viele Produkte (oder Einheiten) ein Unternehmen verkaufen muss, um seine Kosten zu decken. Welche Produktmengen müssen dafür vertrieben werden?

Der Punkt, an dem sich Erlöse und Kosten decken, ist die Gewinnschwelle. Alles, was durch weitere verkaufte Artikel über diesen Punkt hinaus geht, stellt aus Sicht des Unternehmens einen Gewinn dar. Liegt die vertriebene Menge hingegen unter diesem Punkt, macht das Unternehmen Verlust.

Warum ist der Break-Even-Point so wichtig?

Für jedes Unternehmen, das am Markt Bestand haben möchte, ist es essenziell, Gewinn zu erzielen. Das geht nur, wenn klar ist, wie hoch der Verkaufspreis sein muss, damit sich ein Produkt lohnt. Andernfalls macht das Unternehmen Verluste. Der Break-Even-Point ist somit als absolute Preisuntergrenze zu verstehen. Diese muss gedeckt werden, um keine roten Zahlen mit diesem Produkt zu schreiben.

Somit ist der Break-Even-Point eine wichtige Entscheidungsgrundlage in der Planung und Steuerung von Unternehmen. Wird der Break-Even-Point nicht erreicht, muss das Unternehmen überlegen, was es anders machen kann, um Gewinn zu erzielen. Nur mit einer veränderten Strategie ist es dann überlebensfähig. Der Break-Even-Point ermöglicht auch Prognosen darüber, ob das Unternehmen in absehbarer Zeit mit einem Produkt Gewinn machen wird.

Die Gewinnschwelle gibt auch Aufschluss darüber, wie stark der Absatz zurückgehen darf, ohne, dass das Unternehmen dadurch Verlust macht. Der Break-Even-Point liefert eine Prognose dafür, wie sich ein neues Produkt mutmaßlich entwickeln wird – und somit, ob es lukrativ ist oder lieber fallengelassen werden sollte.

Wie wird der Break-Even-Point berechnet?

Bei der Frage, wie sich der Break-Even-Point berechnet, kommt es darauf an, ob ein Produkt betrachtet wird oder mehrere. In diesem Abschnitt geht es um die Ein-Produkt-Betrachtung, die die einfachere Rechnung darstellt.

Wichtige Kennzahlen, die erforderlich sind, um den Break-Even-Point berechnen zu können, sind Fixkosten, variable Kosten und der Verkaufspreis. Fixkosten sind feste Kosten, die zum Beispiel für die Miete einer Lagerhalle, für das Gehalt der Mitarbeiter oder Abschreibungen anfallen. Sie sind unabhängig davon, in welchen Mengen das Produkt hergestellt wird, weil sie ohnehin anfallen. Variable Kosten sind hingegen abhängig von der hergestellten Menge. Sie fallen pro Stück an. Mögliche Variablen sind der Materialverbrauch, Energiekosten, Löhne (pro Stunde) oder Transportkosten.

Um die Gewinnschwelle zu ermitteln, muss man den Deckungsbeitrag pro Stück errechnen. Der Deckungsbeitrag stellt die Differenz zwischen dem Verkaufspreis und den variablen Kosten dar. Anschließend werden die Fixkosten durch den Deckungsbeitrag geteilt. So erhält man den Break-Even-Point. Anders gesagt: Werden die Gesamtkosten vom Gesamtumsatz abgezogen, liegt das Ergebnis bei 0.

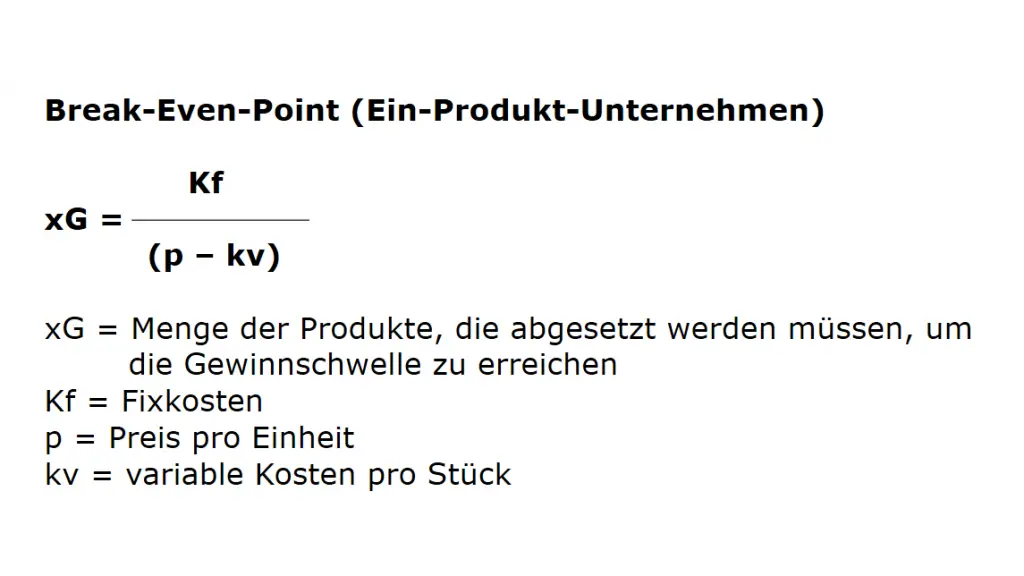

Die Formel zur Errechnung des Break-Even-Points bei Ein-Produkt-Unternehmen lautet also:

xG = Kf / (p – kv)

(xG = Menge der Produkte, die abgesetzt werden müssen, um die Gewinnschwelle zu erreichen, Kf = Fixkosten, p = Preis pro Einheit, kv = variable Kosten pro Stück)

Das Ergebnis zeigt dir also an, wie viele Einheiten verkauft werden müssen, um die Gewinnschwelle zu erreichen. Zur Verdeutlichung folgen zwei Rechenbeispiele.

Beispiel 1

Die Firma Eiswunder vertreibt Speiseeis. Die Fixkosten der Produktion liegen bei 6000 Euro. Die variablen Kosten belaufen sich auf 1 Euro pro Stück. Der Verkaufspreis beträgt 3 Euro. Zur Berechnung des Break-Even-Points muss zunächst der Deckungsbeitrag pro Stück berechnet werden. Subtrahiert man also den Verkaufspreis pro Stück von den variablen Kosten, rechnet man folglich 3 – 1 Euro = 2 Euro. Der Deckungsbeitrag beträgt 2 Euro. Um die Gewinnschwelle zu ermitteln, werden die Fixkosten durch den Deckungsbeitrag geteilt, also 6000 / 2 = 3000. Die Firma muss ihr Eis 3000 Mal verkaufen, um die Kosten der Produktion zu decken. Ab dem 3001. Eis macht sie Gewinn.

Beispiel 2

Lina und Maren verkaufen in einem Foodtruck Sandwiches. Die Fixkosten liegen bei 3000 Euro. Jedes Sandwich kostet 4 Euro, die variablen Kosten betragen pro Sandwich 1,20 Euro. Der Deckungsbeitrag wird durch die Subtraktion der variablen Kosten von dem Produktpreis ermittelt, also 4 – 1,20 Euro. Der Deckungsbeitrag liegt bei 2,80 Euro. Teilt man die Fixkosten von 3000 Euro durch diese 2,80 Euro, kommt man auf einen Break-Even-Point von 1071,42. Lina und Maren müssen mit ihrem Truck rund 1071 Sandwiches verkaufen, um ihre Kosten zu decken.

Eine Break-Even-Analyse bei Mehr-Produkt-Unternehmen durchführen

Die eben aufgezeigte Rechnung gilt, um den Break-Even-Point eines Produkts zu berechnen. In der Regel vertreibt ein Unternehmen jedoch nicht nur ein Produkt, sondern mehrere Produkte. Um dann die Gewinnschwelle zu berechnen, ist eine etwas komplexere Rechnung erforderlich. Weil der Preis und die variablen Kosten pro Produkt unterschiedlich sind, liegt der Break-Even-Point immer woanders.

Statt der Menge, die mindestens verkauft werden muss, um die Kosten zu decken, sucht man bei Mehr-Produkt-Unternehmen nach dem Umsatz, den ein Unternehmen mindestens machen muss, um von da an schwarze Zahlen zu schreiben. Um diesen Mindestumsatz zu berechnen, gibt es verschiedene Ansätze. Häufig wird mit durchschnittlichen konstanten Absatzmengen gerechnet.

Es muss zur Berechnung des Break-Even-Points ermittelt werden, inwieweit die einzelnen Produkte zur Deckung der Fixkosten beitragen. Dafür muss der entsprechende Faktor errechnet werden. Die jeweiligen Produkte müssen also samt ihrer jeweiligen Stückpreise gewichtet werden. Dazu wird der Anteil des damit verbundenen Umsatzes mit dem Gesamtumsatz in Relation gesetzt. Aus den einzelnen Faktoren kann ein einheitlicher Faktor ermittelt werden. Durch diesen Faktor teilt man die Fixkosten. Im Ergebnis erhältst du den Gesamtumsatz, der mindestens erwirtschaftet werden muss, um die Kosten zu decken.

Um den Mindestumsatz zu berechnen, müssen also die Fixkosten durch die Deckungsbeitragsintensität insgesamt geteilt werden. Eine alternative Rechnung sieht die Teilung von Umsatzerlösen durch den Deckungsbeitrag vor. Das Ergebnis wird mit den Fixkosten multipliziert.

Den Break-Even-Point grafisch ermitteln

Der Break-Even-Point kann nicht nur mathematisch, sondern auch grafisch ermittelt werden. Das gelingt, indem man die jeweiligen Werte in ein Diagramm einträgt. Wichtig sind Fixkosten, variable Kosten und Erlöse. Diese Werte müssen für die jeweiligen Absatzmangen berechnet werden, um sie eintragen zu können.

Die y-Achse beziffert die Kosten und den Umsatz. Damit wird der Preis angegeben, der für ein Produkt am Markt erzielt werden kann. Die x-Achse gibt Aufschluss über die Menge. Auf diesem Diagramm entstehen durch die jeweiligen Werte eine Umsatzkurve und eine Gesamtkostenkurve. Die Umsatzkurve beginnt bei 0 – werden keine Produkte verkauft, kann es auch keinen Erlös geben. Die Linien steigen linear an. Die Stelle, an der sich beide Linien treffen, ist der Punkt, an dem Kosten und Erlöse gleich sind.