Umgangssprachlich wird der Begriff Rente vor allem im Zusammenhang mit der Altersvorsorge und dem wohlverdienten Ruhestand genutzt. Das ist im weitesten Sinne auch nicht falsch, denn tatsächlich wird damit ein mathematischer Vorgang beschrieben, der der Altersvorsorge zugrunde liegt. Im engeren Sinne ist Rente bzw. die Rentenberechnung ein Begriff aus der Finanzmathematik und meint eine regelmäßig wiederkehrende Zahlung innerhalb eines festen Zeitraums. Als Sonderfall gilt eine Rente ohne feste Laufzeit, die sogenannte ewige Rente. Sie wird vor allem bei der Bewertung von Immobilien oder Unternehmen angewendet.

Definition der ewigen Rente

Die ewige Rente, auch Perpetuität genannt, bezeichnet eine gleichbleibende, dauerhafte, also zeitlich unbegrenzte Zahlung. Als eine Grundvoraussetzung wird das eingesetzte Kapital nicht aufgebraucht, bleibt also ebenso dauerhaft erhalten. Beispiele dafür sind langlaufende Pacht- und Mietverträge. Aber vor allem in der Unternehmensbewertung wird das Prinzip der ewigen Rente angewendet.

Damit der Kapitalstock nicht aufgebraucht wird, ist die Verzinsung in einer bestimmten Höhe notwendig, um die Forderung der Ewigkeit zu erfüllen. Deshalb entspricht die ewige Rente der Gleichung:

Rente = Barwert * Zinssatz.

Für die Berechnung der Rentenzahlung ist eine Unterscheidung in vorschüssige oder nachschüssige ewige Rente erforderlich. Entscheidend dafür ist der Zeitpunkt der Auszahlung. Wird diese zum Beginn der Periode ausgezahlt, spricht man von einer vorschüssigen ewigen Rente, wird die Zahlung erst zum Ende der Periode geleistet, so wird diese nachschüssige ewige Rente genannt.

Der Barwert einer Rentenzahlung

Im Zusammenhang mit einer Rentenberechnung ist der Barwert von zentraler Bedeutung. Barwert bezeichnet den Wert von Zahlungen in der Zukunft zum gegenwärtigen Zeitpunkt. Er gehört zu den grundlegenden Prinzipien der Finanzwirtschaft und wird in der Betriebswirtschaft vor allem bei Investitionsberechnungen benötigt, weil die Barwertberechnung den Vergleich von Investitionen oder Kapitalanlagen mit unterschiedlichen Laufzeiten ermöglicht. Der Barwert entspricht also der Summe aller zukünftigen Zahlungen, abgezinst auf die Gegenwart und beantwortet damit die Frage: Wie hoch ist der gegenwärtige Wert einer zukünftigen Zahlung? Als Faustformel gilt, je weiter die Zahlung in der Zukunft liegt und je höher der Zinssatz ist, umso niedriger ist der Wert zum gegenwärtigen Zeitpunkt, also der Barwert.

Um den Barwert (C0) zu errechnen, braucht es Angaben zur Höhe der zukünftigen Zahlung (C1), eine Zeitangabe (t) und den Zinssatz (z), mit dem die Zahlung diskontiert wird.

Barwert C0 = Zukünftige Zahlungen C1 / (1+z) t

Formel zur Berechnung der ewigen Rente

Mit der Formel für die ewige Rente soll nun die Höhe des Kapitals berechnet werden, mit dem sich eine gleichbleibende Rente für einen unendlichen Zeitraum erzielen lässt. Für die Berechnung werden Sondereffekte wie beispielsweise die Geldentwertung durch Inflation nicht berücksichtigt.

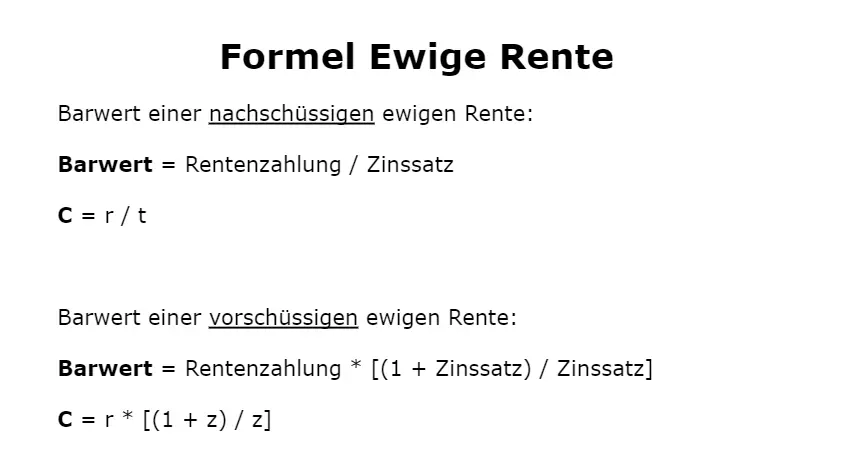

Den Barwert einer nachschüssigen ewigen Rente berechnen

Barwert = Rentenzahlung / Zinssatz

C = r / t

Den Barwert einer vorschüssigen ewigen Rente berechnen

Barwert = Rentenzahlung * [(1 + Zinssatz) / Zinssatz]

C = r * [(1 + z) / z]

Beispiel zur Berechnung des Barwerts:

Es soll errechnet werden, wie viel Kapital erforderlich ist, um dauerhaft eine Rente von 6.000 Euro zu erhalten. Der angenommene Zinssatz beträgt dabei 4 %. Jetzt muss nur die Rentenzahlung durch den Zinssatz geteilt werden.

Barwert = 6.000 / 0,04 = 150.000

Um eine jährliche Rente von 6.000 Euro zu erhalten, ohne das Kapital zu verbrauchen, ist also ein Kapitalstock von 150.000 Euro erforderlich.

Beispiel zur Berechnung der ewigen Rente:

Umgekehrt lässt sich auch berechnen, wie hoch die Rente bei einem vorhandenen Kapitalbetrag ausfällt. Dazu muss die Formel umgestellt werden. Jetzt wird der Barwert mit dem Zinssatz multipliziert. Angenommen es ständen 500.000 Euro zur Verfügung, aus denen bei einem Zinssatz von 4 % eine ewige Rente gezahlt werden soll, dann müssen die 500.000 Euro mit 0,04 multipliziert werden.

Rente = 500.000 * 0,04 = 20.000

Bei einer halben Million Euro Grundkapital könnten in diesem Beispiel also jährlich 20.000 Euro entnommen werden, ohne das Grundkapital zu reduzieren.

Ewige Rente mit Wachstumsfaktor

Bislang wurden positive und negative Wachstumsfaktoren bei der Berechnung der ewigen Rente noch nicht berücksichtigt. Allerdings lassen sich auch beim Konzept der ewigen Rente Faktoren wie Geldentwertung durch Inflation oder Zinseffekte in die Berechnung einbeziehen. Die Formel muss dann um die Wachstumsrate (w) ergänzt werden. Dabei gilt es zu beachten, dass w auch ein negatives Vorzeichen enthalten kann, beispielsweise dann, wenn die Inflation für fallende Renten sorgt.

Barwert = Rentenzahlung / (Zinssatz – Wachstumsrate)

C = r / (t – w)

Beispiel für eine ewige Rente mit Wachstumsfaktor:

Ein Unternehmen erwirtschaftet dauerhaft und konstant einen jährlichen Gewinn von 25.000 Euro und wächst um 2 Prozent. Nehmen wir wieder einen Zinssatz von 4 % an, dann lässt sich errechnen, wie hoch der Barwert der ewigen Rente zum jetzigen Zeitpunkt ist.

C = 25.000 / (0,04 – 0,02) = 1.250.000

Ewige Rente und Unternehmensbewertung

Eine besondere Bedeutung kommt dem Konzept der ewigen Rente bei der Bewertung von Unternehmen zu. Dafür wird vorausgesetzt, dass ein Unternehmen unbegrenzt besteht. Mit dem Konzept der ewigen Rente lässt sich dann unter Berücksichtigung des zu erwartenden Cash-Flows in der Zukunft der aktuelle Unternehmenswert ermitteln. Weil dieser Wert viele Unwägbarkeiten außer Acht lässt, ist ein so ermittelter Unternehmenswert nur als Näherungswert zu betrachten und findet beispielsweise bei Firmenverkäufen Anwendung.

Der diskontierte Unternehmenswert zum gegenwärtigen Zeitpunkt entspricht dabei dem Barwert der ewigen Rente. Dieser setzt sich aus den zukünftigen Ertragsüberschüssen zusammen, geteilt durch einen Kapitalisierungszinssatz. Der Zinssatz entspricht dem entgangenen Zinsgewinn für eine alternative Anlageform und einem Zuschlag für das unternehmerische Risiko.

Auf die Unternehmensbewertung angewendet sieht die Formel dann so aus:

Unternehmenswert (C) = zukünftiger Ertragsüberschuß (r) / Kapitalisierungszinssatz (z)