“Earnings before interest, taxes, depreciation and amortization”, so lautet die ausführliche Bezeichnung für das Kürzel EBITDA. Wörtlich übersetzt ist es der Ertrag (Gewinn) vor Zinsen, Steuern und Abschreibungen auf Gegenstände des Anlagevermögens sowie Abschreibungen auf immaterielles Vermögen. Diese betriebswirtschaftliche Kennzahl beschreibt die Ertragskraft und die Effizienz eines Unternehmens, die sich aus der betrieblichen Tätigkeit ergibt.

Warum ermitteln Betriebswirtschaftler unterschiedliche Gewinngrößen?

Der Gewinn eines Unternehmens innerhalb einer Periode ergibt sich aus dem Überschuss zwischen dem Umsatzerlös und allen Kosten des Unternehmens. Dieser Gewinn ist Grundlage für die Besteuerung eines Betriebes, ein negatives Erlebnis dagegen wäre ein Verlust. In diese rechnerische Größe fließen aber alle Geschäftsvorfälle des Betriebes ein, also sowohl die aus der eigentlichen Geschäftstätigkeit als auch solche, die nur einmalig oder nicht für betriebliche Zwecke anfallen. So wird ein (einmaliger) Verkaufserlös eines Sachanlagenwertes ebenso erfasst wie der Ertrag aus der Vermietung einer Betriebswohnung. Natürlich musst du diese im Rahmen einer Gewinn- und Verlustrechnung (GuV) für die Ermittlung der Steuerlast berücksichtigen, doch zur eigentlichen betrieblichen Leistung tragen sie nicht bei. Wirklicht interessant ist der tatsächliche betriebliche Erfolg – nämlich der Gewinn, der aus betrieblichem Umsatz abzüglich der dafür aufgewendeten Kosten entsteht.

Dafür ein Beispiel:

Die Gewinn- und Verlustrechnung eines Gartenbaubetriebes zeigt in den letzten Jahren diese Zahlen:

| Jahr 1 | Jahr 2 | Jahr 3 | |

|---|---|---|---|

| Umsatzerlöse | 250.000 € | 220.000 € | 200.000 € |

| Kosten gesamt | 200.000 € | 210.000 € | 205.000 € |

| Außergewöhnlicher Erlös | 15.000 € | ||

| Ergebnis (+ Gewinn, – Verlust) | +50.000 € | +10.000 € | +10.000 € |

Das Unternehmen musste in den letzten Jahren einen Umsatzrückgang hinnehmen, die zunehmende Konkurrenz der Discounter auch im Pflanzen- und Blumengeschäft macht sich hier bemerkbar. Das betriebliche Ergebnis sinkt – und trotzdem wird im Jahr 3 noch ein Gewinn ausgewiesen. Der Gartenbauer hat sich dazu entschieden, eines seiner Fahrzeuge zu verkaufen. Der Verkaufserlös lag 15.000 € über dem Buchwert – und wird somit als sonstiger betrieblicher Ertrag ausgewiesen. Betrachtest du allein den Gewinn, so wäre alles noch im grünen Bereich, erst mit dem Wissen des außerordentlichen Geschäfts beurteilst du die Lage anders.

Der Erfolg aus der regelmäßigen Geschäftstätigkeit lässt sich für das Unternehmensmanagement und auch für externe Betrachter viel besser beurteilen, wenn man den Gewinn aus dem Jahresabschluss von bestimmten Größen befreit.

EBT, EBIT, EBITDA

Bei der Analyse der Gewinn- und Verlustrechnung werden diese Gewinnstufen ermittelt:

EBT – ist der um die Steuern bereinigte Gewinn (Earnings before taxes), in Deutschland spricht man hier auch vom gewöhnlichen Ergebnis des Unternehmens.

EBIT – berücksichtigt auch die Erträge aus der Zinstätigkeit nicht (Earnings before interest and taxes). Die Differenz zwischen Erlösen aus der Finanztätigkeit und den hier entstanden Kosten wird also aus dem EBT herausgerechnet.

EBITDA – EBIT korrigiert um die Gesamtheit der Abschreibungen für das Sachanlagevermögen sowie für die immateriellen Vermögensgegenstände (Earnings before interest, taxes, depreciation and amortization). Der englische Begriff „Depreciation“ wird hier für die Absetzung für Abnutzung bzw. Abschreibung von beweglichen Gegenständen sowie Gebäuden verwendet. „Amortization“ beschreibt die Abschreibung auf immaterielle Wirtschaftsgüter.

„adjusted“ EBITDA – ein bereinigtes EBITDA berücksichtigt auch außergewöhnliche Sachverhalte nicht.

Die Ermittlung der einzelnen Größen allein aus der Gewinn- und Verlustrechnung ist schwierig. Für die unternehmensinterne Ermittlung der Gewinnstufen stehen die Zahlen aus dem Rechnungswesen ergänzend zur Verfügung. Banken und Investoren fordern daher zusätzlich zum Jahresabschluss mit der Bilanz und der GuV oft auch Summen- und Saldenlisten und weitere Erklärungen, mit denen sie die Erlöse und die Aufwendungen weiter aufschlüsseln können.

Die Bedeutung des EBITDA in Deutschland

Schon die Verwendung des englischen Begriffes deutet darauf hin, dass in der deutschen Wirtschaft mit dieser Größe noch nicht lange gerechnet wird. Die Gliederung der Gewinn- und Verlustrechnung des Handelsgesetzbuches HGB weist im Paragraph 275 bei der Gewinnermittlung nach dem Gesamtkostenverfahren unter Punkt 15 das Ergebnis nach Steuern aus, um dann nach Abzug weiterer Steuern als Punkt 17 das Jahresergebnis zu ermitteln. Auch nach dem Umsatzkostenverfahren werden keine weiteren Gewinnarten in der GuV des HGB ausgewiesen. Dennoch wird das EBITDA heute sogar gesetzlich berücksichtigt, nämlich bei der Ermittlung der Zinsschranke gemäß § 4h EStG bzw. § 8a KStG.

Die Berechnung des EBITDA

Das EBITDA kannst du auf zwei Wegen berechnen.

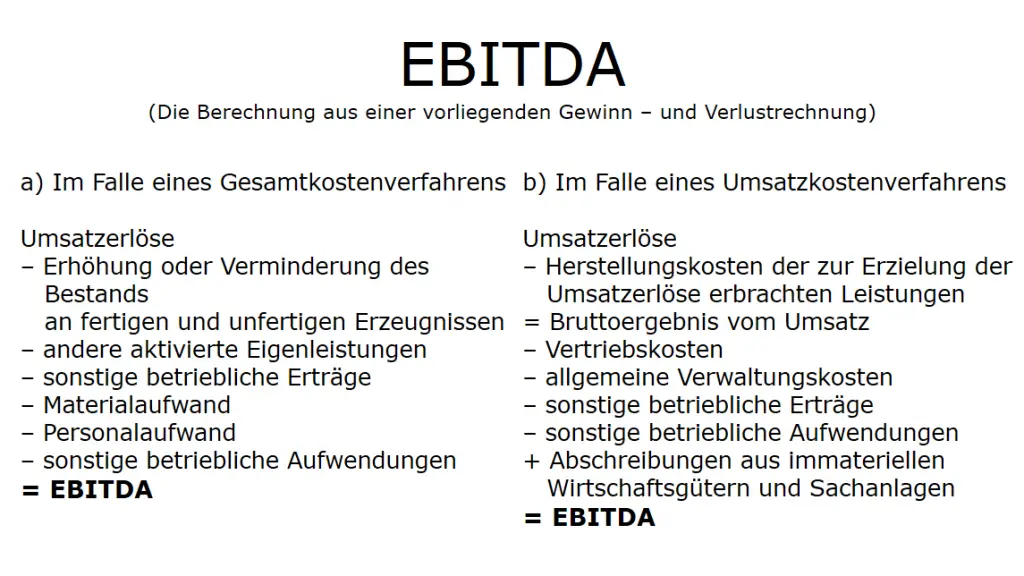

1. Die Berechnung aus einer vorliegenden Gewinn – und Verlustrechnung

a) Im Falle eines Gesamtkostenverfahrens

Umsatzerlöse

– Erhöhung oder Verminderung des Bestands an fertigen und unfertigen Erzeugnissen

– andere aktivierte Eigenleistungen

– sonstige betriebliche Erträge

– Materialaufwand

– Personalaufwand

– sonstige betriebliche Aufwendungen

= EBITDA

b) Im Falle eines Umsatzkostenverfahrens

Umsatzerlöse

– Herstellungskosten der zur Erzielung der Umsatzerlöse erbrachten Leistungen

= Bruttoergebnis vom Umsatz

– Vertriebskosten

– allgemeine Verwaltungskosten

– sonstige betriebliche Erträge

– sonstige betriebliche Aufwendungen

+ Abschreibungen aus immateriellen Wirtschaftsgütern und Sachanlagen

= EBITDA

2. Die Berechnung auf Grundlage des ermittelten Jahresergebnisses

Jahresüberschuss

+ Steueraufwand

– Steuererträge

= EBT

+ Zinsaufwand

– Zinsertrag

= EBIT

+ Abschreibungen auf das Anlagevermögen

– Zuschreibungen zum Sachvermögen

= EBITDA

+ außergewöhnliche Aufwendungen

– außergewöhnliche Erträge

= bereinigtes EBITDA

Die Ermittlung des EBITDA an einem Beispiel

Der oben bereits genannte Gartenbaubetrieb ermittelt das EBITDA aufgrund der ausgewiesenen Jahresergebnisse:

| Jahr 1 | Jahr 2 | Jahr 3 | |

|---|---|---|---|

| Jahresergebnis | +50.000 € | +10.000 € | +10.000 € |

| + Steueraufwand | 10.000 € | 4.000 € | 4.000 € |

| – Steuerertrag | 0 € | 0 € | 0 € |

| = EBT | +60.000 € | +14.000 € | +14.000 € |

| + Zinsaufwand | 7.000 € | 6.000 € | 5.000 € |

| – Zinsertrag | 0 € | 0 € | 0 € |

| = EBIT | +67.000 € | +20.000 € | +19.000 € |

| + Abschreibungen | 12.000 € | 10.000 € | 8.000 € |

| – Zuschreibungen | 0 € | 0 € | 0 € |

| = EBITDA | +79.000 € | +30.000 € | +27.000 € |

| + außergewöhnliche Aufwendungen | 0 € | 0 € | 0 € |

| – außergewöhnliche Erträge | 0 € | 0 € | 15.000 € |

| = adjusted EBITDA | +79.000 € | +30.000 € | +12.000 € |

Die Aussagekraft des EBITDA

Einen Richtwert für die Kennzahl EBITDA gibt es im Controlling nicht. Hilfreich ist hier immer ein Branchenvergleich. Natürlich sollte der Betrag nicht negativ sein. Das EBITDA berücksichtigt weder Abschreibungen noch Zinsbelastungen – damit steht das Ergebnis aus dieser Berechnung dem Unternehmen tatsächlich für die laufenden Ausgaben zur Verfügung. Es zeigt die Finanzierungskraft aus der betrieblichen Tätigkeit. Verwendet wird das EBITDA für die Ermittlung weiterer Kennzahlen, zum Beispiel die EBITDA-Marge. Hier setzt man es zum Umsatz ins Verhältnis. Der Richtwert für diese Quote (EBITDA/Umsatz *100) liegt bei 10 Prozent.