Eine wichtige betriebswirtschaftliche Kennzahl bei der Beurteilung von Unternehmen ist der dynamische Verschuldungsgrad. Sie zeigt, wie schnell die Schulden des Unternehmens aus eigener Kraft zurückgezahlt werden könnten. Betrachtet wird hier nicht nur die Höhe der Verbindlichkeiten oder ihr Verhältnis zu einer anderen Bilanzgröße. Mit der Berechnung des dynamischen Verschuldungsgrades erhältst du eine zeitliche Aussage – daher wird auch der Begriff „dynamisch“ verwendet. In diesem Artikel lernst du die Berechnung dieser Kennzahl kennen und erfährst, welcher Richtwert ein gesundes Unternehmen kennzeichnet.

Der dynamische Verschuldungsgrad kurz erklärt

Bei der Bewertung eines Unternehmens sowie der Beurteilung seiner Finanzkraft und Krisenfestigkeit werden regelmäßig auch die Schulden betrachtet. Eine wichtige Rolle spielt der Verschuldungsgrad – also das Verhältnis zwischen dem aufgenommenen Fremdkapital und dem Eigenkapital. Doch interessant wird es für Investoren eigentlich erst bei der Berechnung, wie lange das Unternehmen für die Rückzahlung seiner Schulden aus eigenen Mitteln braucht. Dabei unterstellt man, dass der Cashflow – also die gesamten „freien“ liquiden Mittel – über die Folgemonate vollständig in die Tilgung der Verbindlichkeiten fließt. Die dann ermittelte Kennzahl wird als dynamischer Verschuldungsgrad bezeichnet. Manchmal findest du dafür in der Literatur auch den Begriff Kapitaldienstfähigkeit oder Schuldentilgungsdauer.

So wird die Kennzahl des dynamischen Verschuldungsgrades ermittelt

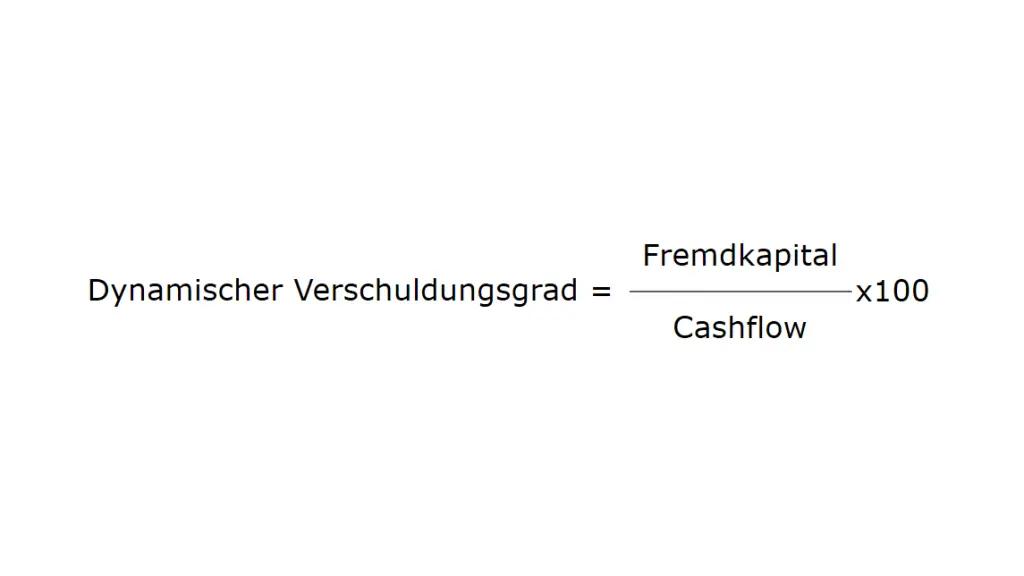

Ausgangspunkt der Berechnung für diese Kennzahl sind die Bilanz und die Cashflow-Rechnung eines Unternehmens. Beide Positionen werden im Rahmen eines Jahresabschlusses von allen großen und mittelgroßen Gesellschaften und Einzelunternehmen gefordert. Diese Formel hilft dir bei der Berechnung:

Dynamischer Verschuldungsgrad: Fremdkapital / Cashflow * 100 %

Die Berechnungsgrößen Fremdkapital und Cashflow

Zum Fremdkapital zählen diese Positionen der Bilanz:

- die Rückstellungen

- alle Verbindlichkeiten, also sowohl die aus Lieferungen und Leistungen als auch die gegenüber Kreditinstituten und anderen Investoren

- die Rechnungsabgrenzungsposten und die latenten Steuern

Die Höhe des Cashflows ist nicht identisch mit dem Gewinn der betrieblichen Tätigkeit. Betrachtet werden hier nur alle zahlungsrelevanten Sachverhalte, alle Geschäftsvorfälle, die keinen Zahlfluss zur Folge haben, bleiben unberücksichtigt. Ermittelt wird so, welche liquiden Mittel tatsächlich zur Verfügung stehen, um zum Beispiel weitere Investitionen zu tätigen oder um Schulden zu tilgen. Wird der Cashflow nicht aus dem Jahresabschluss sichtbar (nicht alle Unternehmen sind zum Aufstellen der Cashflow-Rechnung verpflichtet), so kann diese Kennzahl anhand der Gewinn- und Verlustrechnung indirekt ermittelt werden:

Jahresüberschuss

+ nicht zahlungswirksame Aufwendungen wie Abschreibungen, die Bestandsminderungen von fertigen und unfertigen Erzeugnissen, die Bildung von Rückstellungen oder von Rücklagen

– nicht zahlungswirksame Erträge wie Zuschreibungen, Bestandserhöhungen, Auflösung von Rückstellungen und die Entnahme aus Rücklagen

= Cashflow

Der Zeitfaktor

Gebildet wird zuerst das Verhältnis zwischen Fremdkapital und Cashflow, durch die Multiplikation mit 100 Prozent wird der Zeitfaktor sichtbar. Wird bei der Berechnung vom jährlichen Cashflow ausgegangen, so bezeichnet 100 Prozent ebenfalls den Zeitraum eines Jahres. Bei der Ermittlung des dynamischen Verschuldungsgrades wird davon ausgegangen, dass der Cashflow in dieser Höhe auch in den Folgejahren erwirtschaftet werden kann. Somit unterstellt man einen gleichbleibenden Geschäftsverlauf, auch ohne weitere Investitionen oder zusätzliche Aufnahme von Fremdkapital.

Beispiele für die Berechnung des dynamischen Verschuldungsgrades

1. Die Bilanz eines Unternehmens weist ein Fremdkapital von 20 Millionen Euro aus, der

Cashflow des Jahres betrug 5 Millionen Euro.

Der dynamische Verschuldungsgrad errechnet sich dann:

20 Mio. € / 5 Mio. € * 100 % = 400 %

Das Unternehmen könnte also innerhalb der nächsten 4 Jahre alle Schulden tilgen, wenn der gesamte Cashflow dafür eingesetzt werden würde.

2. Bei einem kleineren Unternehmen findest du in der Bilanz keine Cashflow-Rechnung. Du musst diese Kennzahl aus der Gewinn- und Verlustrechnung ermitteln. Diese Zahlen könntest du im Jahresabschluss finden:

Fremdkapital 2.500 T€

Jahresüberschuss 500 T€

Bestandsminderungen + 100 T€

Abschreibungen + 150 T€

Auflösung Rückstellungen – 10 T€

= Cashflow 740 T€

Der dynamische Verschuldungsgrad: 2.500 T€ / 740 T€ * 100 % = 338 %

Bei Verwendung des gesamten Cashflows würde das Unternehmen etwas mehr als 3 Jahre für die Schuldentilgung benötigen.

Dynamischer Verschuldungsgrad – Richtwert und Aussagekraft

Für Kreditinstitute und private Investoren spielt die Finanzkraft eines Unternehmens eine wichtige Rolle. Der dynamische Verschuldungsgrad ist der Maßstab für die Innenfinanzierung und zeigt, wie schnell der Betrieb aus eigener Kraft seine Verbindlichkeiten tilgen könnte. Diese Kennzahl wird daher immer bei der Beurteilung der Liquidität eine Rolle spielen. Je kleiner der ermittelte dynamische Verschuldungsgrad ist, desto liquider ist das Unternehmen. Es kann sehr flexibel reagieren, wenn sich die wirtschaftlichen Grundlagen ändern. Der Cashflow ist hoch genug, um weitere Darlehen aufzunehmen und zusätzliche Zinsen zu bedienen. Der Betrieb ist stabil finanziert.

Diese Richtwerte gelten für den dynamischen Verschuldungsgrad:

100 % – 300 %: Sehr gut

301 % – 500 %: Gut

501 % – 1.100 %: Durchschnittlich

über 1.100 %: Schlecht

Ein Wert allein sollte bei der Beurteilung eines Unternehmens jedoch nicht Grundlage für die Entscheidung sein. Der Cashflow kann durch einmalige Ereignisse beeinflusst worden sein. Es lohnt sich daher, den dynamischen Verschuldungsgrad anhand der Vorjahresbilanzen ebenfalls zu ermitteln und die Werte zu vergleichen. Betrachtest du dann die Entwicklung dieser Kennzahl, werden die Aussagen zur Kapitaldienstfähigkeit des Betriebes präziser. Wichtig ist außerdem ein Branchenvergleich. In anlagenintensiven Unternehmen, wie zum Beispiel im Maschinen- und Anlagenbau oder auch in der Bauindustrie, müssen Darlehen in erheblicher Summe aufgenommen werden, um die Umsätze zu realisieren. Ein höherer Verschuldungsgrad ist hier für ein langfristig erfolgreiches Wirtschaften viel wichtiger als in einem Handelsgewerbe.

Als Unternehmer kannst du den dynamischen Verschuldungsgrad beeinflussen

Unternehmerische Entscheidungen musst du im betrieblichen Alltag auch so treffen, dass deine Bilanzzahlen stimmen. Dabei gilt es, ein gesundes Verhältnis zwischen Cashbestand und Verschuldung zu finden. In der derzeitigen Niedrigzinsphase bringen hohe Geldreserven wenig Nutzen, wenn ihnen hohe Schulden mit entsprechenden Zinsen gegenüberstehen. Ein zu geringer oder gar ein negativer Cashflow über einen längeren Zeitraum beweist zu hohe Ausgaben bei zu niedrigen Erlösen – das gefährdet die Existenz und ist ein Grund für die Insolvenz des Unternehmens. Gar keine Schulden aufzunehmen ist auch keine gute Idee – hier verschenkst du die Möglichkeit, mit Hilfe der Fremdkapitalzinsen eine höhere Eigenkapitalrendite zu erwirtschaften (also den Leverage-Effekt zu nutzen).

Bilanzpolitisch könntest du verschiedene Maßnahmen ergreifen, um den dynamischen Verschuldungsgrad zu beeinflussen:

- Nutze einen zu hohen Geldbestand für die Tilgung von Verbindlichkeiten. Dazu zählen zum Beispiel auch das schnelle Bezahlen von Lieferantenrechnungen oder die Rückführung der in Anspruch genommenen Kontokorrentkredite.

- Erhöhe deinen Cashflow durch kostensenkende Maßnahmen. Geringere Darlehen bedeuten auch weniger Zinsen, eine optimierte Einkaufpolitik mindert Lagerkosten.

- Mindere deine Bestände an fertigen und unfertigen Leistungen und steigere den Cashflow.

Bei all diesen Überlegungen musst du immer die Gesamtheit deines Geschäfts im Blick behalten. Mit den Strategien zur Optimierung des dynamischen Verschuldungsgrades beeinflusst du verschiedene Bilanzposten, darunter auch den Jahresüberschuss. Ausgangspunkt muss daher immer eine umfassende Bilanzanalyse sein, deren Ergebnis verschiedene betriebswirtschaftliche Kennzahlen sind. Bei der Beurteilung der Finanzstärke und Zukunftsfähigkeit des Unternehmens zählen neben dynamischem Verschuldungsgrad und Cashflow auch verschiedene Liquiditätsgrade sowie weitere Kennzahlen.